「配当金生活」「金の卵」

めちゃめちゃ魅力的な言葉です。

仕事をしなくても生きていける訳ですから。

実際に配当金だけで生活している人もいると聞きます。

完全に配当金だけで生活するのは難しくても、好きな仕事を好きな時に好きなだけしながら、悠々自適な配当金生活を送っているサイドFIREの人も含めると、そこそこいそうです。

配当金生活をしていない私達にとって、彼らは「上がり」の状態。

眩しく見えてしまいます。

これから高配当株投資を始めようとしている、または、投資を始めたばかりの人は、高配当株投資で配当金生活を送っている彼らを紹介したメディア記事、自身が発信しているブログ記事をどのように受け止めているでしょうか。

「自分も彼らのように高配当株投資を始めて配当金生活を送ってみたい」

高配当株投資を実践するにあたり、既にまとまった資産を持っている人や有り余る入金力を持っている人は、配当金生活の実現が近くて現実的かもしれません。

しかし、投資経験ゼロ&資産ゼロの人や、資産1,000万円に満たないような投資初心者が、配当金生活に憧れてこれから高配当株投資を始めようとしていたら。。

話の流れから察している人もいると思いますが、私は高配当株投資をやりませんし、友人にも投資経験ゼロ&資産ゼロからの高配当株投資をおすすめしないと思います。

高配当株投資をおすすめするメディア、記事が多いので、反対のスタンスを掲げた情報発信に社会的意義があると考えました。

既に高配当株投資肯定派の情報がネット上に溢れている状態なので、高配当株投資を検討している人達にこの記事が届くかどうか分かりません。

私もまだまだ投資経験が浅いですが、それでも等身大で高配当株投資に対する考えを発信することで、数人でも構わないので違った気付きを与えられたらと思い、このブログ記事を書き始めました。

このブログ記事で主張したい結論からお伝えすると、「資産ゼロからのスタートで、配当金生活のような不労所得だけでの生活を目指したいなら、高配当株投資は遠回りなのでは?」です。

そんなの分かっているよ!という人は、この後を読んでいただいても時間の無駄になるかもしれません。

また、決して高配当株投資をやっている人を非難しようという狙いはありません。

そんな考えを持つ人がいるんだと、広い心で見ていただければと思います。

予め下記の問いの回答を持った上で読み進めていただけると、ご自身の考えと照らし合わせやすいと思います。

- 周りが勧めるから何となく高配当株投資を始めていないか

- 毎月いくらもらえる配当金生活やサイドFIREを目指しているか

- その配当金生活やサイドFIREに必要な資産額の試算はできているか

- その配当金生活やサイドFIREをいつ実現したいか

- その時期までに資産額に到達するためにどれくらいのペースで買い増す必要があるか

【筆者紹介】楽天経済圏の住人、シラタキです。

2024年4月現在

- 楽天経済圏滞在歴:5年

- ポイント獲得通算:約60万ポイント

- 年間10万ポイント:4年連続

- SPU:10.8倍

ポイント獲得量の最大化を目指さず、仕組みで無理なく続けられるSPU攻略&楽天ポイント活用を得意としています。

楽天で始めた倹約と投資をきっかけに、貯金ゼロから5年間でアッパーマス層へ。

これから楽天経済圏で倹約してみたい初心者や、ポイ活に疲れてしまった住人におすすめの「楽天経済圏の歩き方」を公開中。

配当金生活にはいくら必要?

高配当株投資は、不労所得だけでの生活を実現するためのひとつの手段です。

高配当株投資の場合は配当金生活ですね。

まずは、思い描いている配当金生活を送るためにいくら資産が必要かを試算します。

その必要資産は、配当金生活で送りたい生活水準で変わってきます。

ここでは、税引き後の配当利回りを「年利3%」または「年利5%」を例に試算してみます。

試算では資産を切り崩さないことを前提にしています。

また、ざっくりイメージを掴むことを目的にしているため、ざっくりとした試算です。

予めご了承ください。

月々30万円の配当金生活に必要なお金

月々30万×12ヶ月=年間360万円

年間360万円÷3%=1億2,000万円

月々30万×12ヶ月=年間360万円

年間360万円÷5%=7,200万円

月々20万円の配当金生活に必要なお金

月々20万×12ヶ月=年間240万円

年間240万円÷3%=8,000万円

月々20万×12ヶ月=年間240万円

年間240万円÷5%=4,800万円

月々10万円の配当金生活に必要なお金

月々10万×12ヶ月=年間120万円

年間120万円÷3%=4,000万円

月々10万×12ヶ月=年間120万円

年間120万円÷5%=2,400万円

月々5万円の配当金生活に必要なお金

月々10万×12ヶ月=年間60万円

年間120万円÷3%=2,000万円

月々5万×12ヶ月=年間60万円

年間60万円÷5%=1,200万円

当たり前ですが、生活水準を落とす程、配当金生活で必要な資産額は小さくなります。

最初に思い描いた配当金生活のイメージとは程遠いかもしれませんが、月々5万円~10万円の配当金と足りない生活費を労働所得で補填する生活なら、高配当株投資用として約1,200万円〜4,000万円のお金があれば実現できそうです。

資産ゼロから高配当株投資で配当金生活をいつ実現できる?

問題は、資産ゼロスタートからの高配当株投資で、いつ配当金生活を実現できるかです。

高配当株投資は、その名の通り高い配当利回りを期待した投資法です。

株そのものの株価向上を目指したものではありません。

もちろん値上がりしているのが理想的ですが、高配当株投資のポートフォリオ全体で元本割れしない程度を目指すのが現実的でしょう。

高配当株投資に限りませんが、投資を始めれば、誰もが数年後に不労所得で生きていけるというのは甘い妄想です。

仮に実際にどれくらいの積立投資期間を要するかを試算してみましょう。

実際には株価が値下がりした買い時を見計らってドンと購入するのかもしれませんが、月々に換算するとどれくらい買い増す必要があるか。

ここでもだいたいの期間を言いたい目的のざっくり試算なので、多少誤りがあってもご容赦ください。

まず、目標を高く持ち、月々30万円の配当金生活を送ることをゴールに試算します。

税引き後の配当利回り年利3%を想定した場合、1億2,000万円の資産が必要です。

- 月平均10万円の積立:100年

- 月平均20万円の積立:50年

- 月平均30万円の積立:34年

- 月平均10万円の積立:47年

- 月平均20万円の積立:31年

- 月平均30万円の積立:23年

税引き後の配当利回り年利5%を想定した場合、7,200万円の資産が必要です。

- 月平均10万円の積立:60年

- 月平均20万円の積立:30年

- 月平均30万円の積立:20年

- 月平均10万円の積立:28年

- 月平均20万円の積立:19年

- 月平均30万円の積立:14年

次に、月々10万円の配当金+労働収入で生活を送ることをゴールに置き換えて試算してみます。

税引き後の配当利回り年利3%を想定した場合、4,000万円の資産が必要です。

- 月平均10万円の積立:34年

- 月平均20万円の積立:17年

- 月平均30万円の積立:12年

- 月平均10万円の積立:23年

- 月平均20万円の積立:14年

- 月平均30万円の積立:10年

税引き後の配当利回り年利5%を想定した場合、2,400万円の資産が必要です。

- 月平均10万円の積立:20年

- 月平均20万円の積立:8年

- 月平均30万円の積立:7年

- 月平均10万円の積立:14年

- 月平均20万円の積立:8年

- 月平均30万円の積立:6年

短期間でまとまった不労所得を得るためには、入金力か利回り、またはその両方が必要です。

資産ゼロから高配当株投資で配当金生活が叶う日、みなさんが想像していたものより近かったでしょうか?遠かったでしょうか?

私もこのブログ記事を書くまで試算してみたことがありませんでした。

私にとっては遠いなぁ、というか、きっと配当金生活を迎えるまで高配当株投資をメンテナンスするモチベーションが続かないなぁという印象でした。

月平均30万の年間360万の積み立てや買い増しで、6年でやっとのこと月10万円の配当金が見えてくる。

共働き夫婦の場合、一人の収入で生活し、もう一人の収入を高配当株投資へ全額投入といった勢いでしょうか。

月平均10万円だと14年。

加えて、将来の老後や子供の進学に向けたインデックス投資もと考えると、配当金生活の実現はなかなかハードルが高いことを想像できます。

高配当株投資のデメリットと思う点

高配当株投資の対比でよく挙げられるインデックス投資は、アメリカのS&P500や日本のTOPIX等のインデックスに連動した投資法です。

ここでは、インデックス投資と比較した時の高配当株投資のデメリットを挙げていきます。

配当金を受け取る度に課税される

一般NISAやジュニアNISAといった非課税制度内で購入した株や投資信託、ETFであれば配当金は課税されません。

しかし、一般NISAだと拠出額600万円、ジュニアNISAだと年間80万円×拠出年数を超えて、特定口座や一般口座内で購入し分の配当金は課税されます。

これは配当金を受け取らず、再投資した場合も同じです。

課税されて再投資、課税されて再投資、、と繰り返す度に複利のパワーが減衰します。

一方、インデックス投資では分配金を受け取ることもできますが、再投資する場合はファンド内で自動的に行われます。

ファンドを売却する時に初めて課税されます。

配当金を受け取らず再投資するくらいなら、最初からインデックス投資すれば良いんじゃないの?と考えてしまいます。

インデックス投資と高配当株投資とのノウハウが違うからという早合点で、投資経験ゼロ&資産ゼロから高配当株投資を始めるのもどうかなぁと思います。

インデックス投資でまとまった資産形成ができてからでも良いのでは?と。

資産形成後は、さすがに投資の共通ノウハウや投資や向き合い方が身に付いているんじゃないかと思います。

インデックス投資でまとまった資産を持てた時点で高配当株投資をやりたければ、いきなりドンと始めず少しずつ始めれば良いのではないでしょうか。

資産クラスが株式に偏ってリスクが大きくなりやすい

いくら投資先を米国と日本、複数社や複数業界、ETFで分散したからと言って資産クラスは「株式だけ」です。

高配当株投資で早期の配当金生活を目指そうとすると、どうしても株式に偏ったポートフォリオになってしまうでしょう。

結果、債権やリート、コモディティ等の各資産クラスを組み合わせた国際分散投資のポートフォリオよりも、リスクが大きくなるはず。

株式に偏ったポートフォリオは、株式相場暴落による保有株の値下がりがポートフォリオ全体に与える影響が大きくなり、目減りした資産額が元に戻るまでの期間も長くなるでしょう。

配当金より元本の下落の方が大きくなることも。

リスクを軽減しようと、他の資産クラスや現金での積立を同時並行すると、それはそれでさらなる入金力が必要になります。

仮に前に試算した入金力の倍必要だと想定すると、一般的なサラリーマンではかなり難しく、自身でビジネスを持たないと厳しい水準ではないでしょうか。

高配当株投資をやっているだけで、「月20万円~30万円の配当金生活は無理でも、誰もが月5万円~月10万円のサイドFIREを目指せる」という話ではなく、実現を加速させるための入金力を育てることがセットのような気がします。

高配当株投資は自分自身でのアクティブ運用

インデックス投資は、長期の積立投資による資産形成を目指す場合、基本路線は定期積立とバイ&ホールドになるかと思います。

一方、高配当株投資は、アクティブ運用になるかと思います。

まず減配や無配のリスクに晒されています。

投資している個々のファンド業績や企業業績には目を光らせておく必要があるでしょう。

また、バイ&ホールドするとしても、不況等に株価が割安の時に多く仕込むことが高利回りを維持するポイントになってきます。

こうしたメンテナンスが必要になってくるでしょう。

インデックス投資に比べると、投資に割く時間が必然的に多くなると思います。

投資を楽しむという考え方もありますが、、そもそも投資って楽しまなきゃいけないものでしょうか。

他に楽しみがあるのであれば、限られた時間をそちらにまわした方がより良い人生を送れそうな気がします。

今の生活を潤す目的の高配当株投資への疑問

インデックス投資で老後や子供の進学に備え、高配当株投資で今の生活を潤す収益の柱にしたい。

私も最初はそう考えていました。

高配当株投資で得た配当金は再投資せずに、月々のスマホ代、光熱費、住宅費と、次々にまかなっていけるようになれば、まるで金の卵が増えているかのような心の豊かさが得られる。

しかし、これは高配当株投資をやるための後付け理由ではないかと思えてきました。

高配当株投資分に割り当てた入金力をインデックス投資へ集約したら、資産形成を加速させることができるのではないか。

結果的に人生の選択肢が広がり、都度配当金がもらえなくても、高配当株投資で得られるような心の余裕も得られるのではないか。

スマホ代、光熱費、住宅費を配当金でまかなえるようになったと思い込むことなく、普通に払っちゃえば良いじゃん。

給料が上がらなかったり、不慮の収入減少があったとしても、それに合わせて生活水準を調整すれば良い。

本当に必要であればインデックス投資で積み立てた資産を切り崩せば良い。

必要な時に使うために貯めてきたんだから。

それくらいのお金の向き合い方はできるのでは?と将来の自分を想像しました。

その方が人生トータルの投資期間で捉えると、金銭的にも時間的にも効率的と考えるようになりました。

実際にインデックス投資を続けていて雪だるまを眺めていると、その思いが強まってきました。

コロナで暴落を経験したことも心の糧になりました。

正直、一時は高配当株投資に心が揺れました。

1株から購入できるSBIネオモバイル証券の口座開設まで進めたところで思いとどまり、高配当株投資と決別するために投資を始めることなく解約しました。

口座を持ってると、高配当株投資の情報に触れる度にやりたい衝動と葛藤することになりそうなので。

投資に興味を持った機会を大切に

投資経験ゼロ&資産ゼロから高配当株投資で配当金生活を目指すのはどうかなぁと思う一方、高配当株投資や配当金生活の情報に触れたことをきっかけに、投資に興味を持った機会は大切にして欲しいとも思っています。

投資の第一歩として、ポイントや100円から始められる投資信託へのインデックス投資から始めてみてはいかがでしょうか。

もちろんインデックス投資でも入金力が重要で、ポイントや少額投資での資産形成は非現実的です。

しかし、投資の第一歩を踏んで経験してみるには最適な方法だと思います。

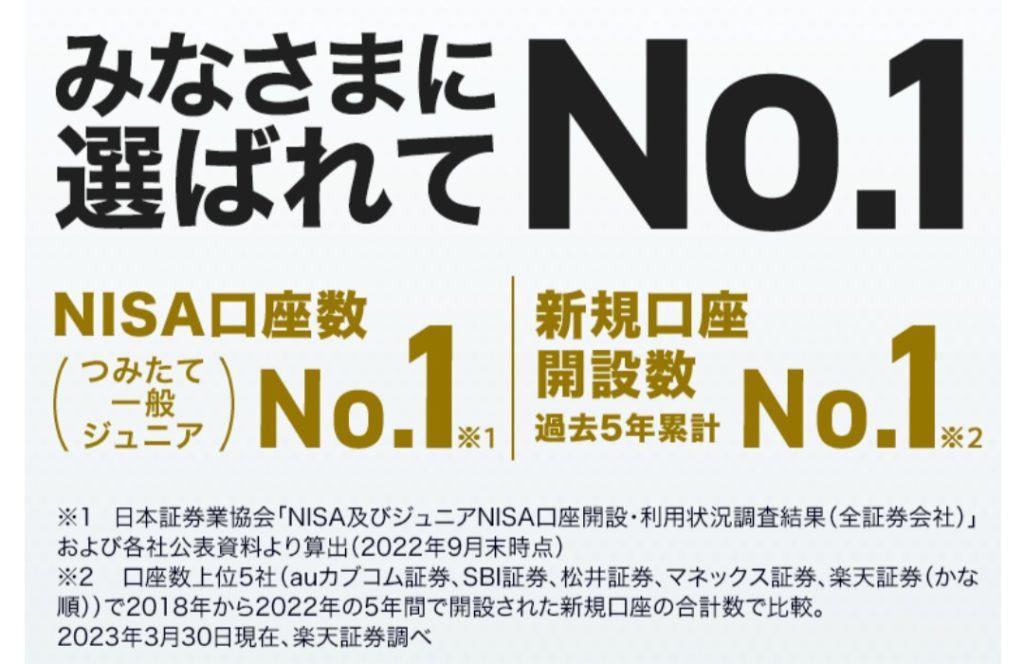

シラタキ家は、楽天証券にNISA口座を開設。

楽天カード決済で月々5万円分の投資信託を積み立てるインデックス投資から始めました。

楽天証券には、取り扱い商品ラインナップの豊富さから、投資初心者から経験を積んだ後も、幅広い投資手法を実践できる環境が整っています。

もちろん、まとまった資産を形成、投資経験を積んだ後から、高配当株投資に挑戦してみることもできます。

老後資金や子供の教育資金を貯めるのに長期投資は効率的な手段。

楽天証券は楽天カードや楽天銀行との連携に優れています。

シラタキ家は、私、妻、子供2人分の口座を開設しました。

積立を習慣化できたのは楽天証券のおかげです!

- 信託報酬手数料最安のファンドを買える

- 楽天カードで投資信託を積立できる

- 楽天キャッシュで投資信託を積立できる

- 楽天ポイントで投資ができる

- SPU+最大1倍

公式サイトでは、現在開催中の申し込みキャンペーン情報をチェックすることができます。

コメント